(转自:泽鹏商业观察)

摘要

公司2025财年营收同比-17.5%,归母净利润同比-9.0%,经营有所承压

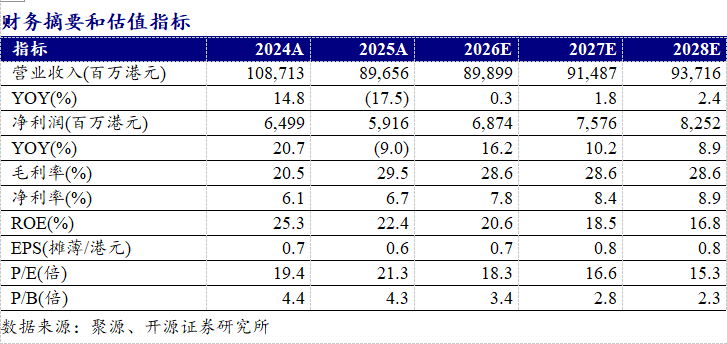

公司发布年报:FY2025实现营收896.56亿港元(-17.5%)、归母净利润59.16亿港元(-9.0%);此外,董事会宣派末期股息每股0.32港元。考虑到公司产品结构优化、管理效能提升,我们上调公司2026-2027财年盈利预测并新增2028年盈利预测,预计2026-2028财年归母净利润为68.74/75.76/82.52亿港元(2026-2027年原值为63.81/70.34亿港元),对应EPS为0.69/0.76/0.83港元,当前股价对应PE为18.3/16.6/15.3倍。我们认为,公司聚焦整体经营质量提升,推进产品结构优化和门店调性升级,有望重获增长势能,估值合理,维持“买入”评级。

同店销售降幅收窄,产品结构持续优化带动毛利率改善

分地区看,FY2025公司在中国内地/中国内地以外市场营业额分别实现同比-16.9%/-20.6%;其中,中国内地营业额占比达83.2%(+0.7pct)。分产品看,FY2025公司珠宝镶嵌、铂金及K金首饰/黄金首饰及产品(计价)/黄金首饰及产品(定价)营业额分别实现同比-13.8%/-29.4%/+105.5%。同店方面,公司中国内地FY2025同店销售同比-19.4%,Q3/Q4分别同比-16.1%/-13.2%,降幅逐季收窄。盈利能力方面,FY2025公司毛利率为29.5%(+9.0pct),提升主要系金价上涨、高毛利定价黄金占比提升以及成本管控合理;综合来看,黄金价格波动给毛利率带来8.0pct提振。销售/管理费用率分别为9.7%/4.2%,同比分别+0.9pct/+0.7pct。

积极推进品牌调性提升,持续优化产品结构,定价黄金产品表现亮眼

(1)渠道:公司持续优化门店质量与效率,中国内地FY2025周大福主品牌净关门店896家,期末门店总数达6274家,其中直营/加盟分别占24.9%/75.1%。此外公司积极推进品牌转型,2025财年已开5家新形象店,门店调性显著改善。(2)产品:公司积极推进产品结构优化,其中标志性定价类产品周大福传福系列和故宫系列2025财年零售值突破40亿港元;定价黄金产品实现快速增长,其在中国内地黄金首饰及产品的占比从2024财年的7.1%大幅提升至19.2%。

风险提示:金价大幅波动;新品推出不及预期;门店调优不及预期。

研报首次发布时间:2025.06.19

开源零售研究团队

开源证券商贸零售研究团队,深度覆盖黄金珠宝、跨境电商、传统渠道和医美化妆品等板块。

团队负责人黄泽鹏,2016-2018年新财富最佳分析师评选中小市值第一名团队核心成员,2019年加盟开源证券,2020-2023年Wind零售行业金牌分析师,2023年新浪财经金麒麟菁英分析师、21世纪金牌分析师等。

希望用我们的勤奋和专业,为您提供前沿、深度的商业观察视角。

黄泽鹏 团队负责人、首席研究员

huangzepeng@kysec.cn;

证书编号:S0790519110001

陈 思 研究员

chensi@kysec.cn;

证书编号:S0790124070031

发表评论

2025-06-20 15:55:13回复

2025-06-20 15:39:10回复

2025-06-20 22:16:09回复

2025-06-20 19:03:57回复